生物柴油对于棕榈油需求的影响,主要体现在:1、马来生物柴油国内需求/马来生物柴油出口/马来棕榈油出口(用作生物柴油原料,以欧盟为主);2、印尼生物柴油国内需求/印尼生物柴油出口/印尼棕榈油出口(用作生物柴油原料,以欧盟为主);3、欧盟以棕榈油为原料的生物柴油进口/欧盟棕榈油进口。

1.1、马来

(1)马来生物柴油国内需求

燃料能源:营业税降低和节能汽车导致13年汽车销售增长4.5%至65.6万辆。预计16年前增速5%,此后至20年增速保持在2.5%。柴油动力车辆占比不到20%。

|

Billion L |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

汽油 |

24 |

25 |

26 |

26 |

27 |

28 |

28 |

29 |

30 |

|

柴油 |

9 |

9 |

9 |

9 |

9 |

10 |

10 |

10 |

10 |

|

喷气燃料 |

4 |

5 |

5 |

5 |

6 |

6 |

7 |

7 |

8 |

最新政策:12年B5政策才开始认真执行。由于B5 生物柴油和传统柴油定价相同,以及基础设施落后,B5推进缓慢。14年11月提高至7%。

按添加比例计算,马来国内生物柴油消费情况如下表。用于生产满足柴油添加比例的生物柴油的棕榈油占比最大仅5%,加上执行力度堪忧,B5/7/10对于棕榈油价格的影响几乎可忽略不计。

|

柴油(2020)BL |

9 |

|||

|

添加比例 |

2%(13年实际) |

5% |

7% |

10% |

|

生物柴油 BL |

0.18 |

0.45 |

0.63 |

0.90 |

|

棕榈油(2015预估)MT |

19.2 |

|||

|

占比 |

1% |

2% |

3% |

5% |

.png)

.png)

(2)马来生物柴油出口

13年出口翻了6倍,归功于欧盟和中国的强劲需求(12年出口欧盟0.02mt,总出口0.03;13年出口欧盟0.14,总出口0.17)。欧盟出口的增加主要由于印尼竞争力的相对下降。13年5月,欧盟宣布将对来自阿根廷和印尼的生物柴油采取临时性反倾销措施。考虑到欧盟13年的反倾销政策,以及14年欧盟传统生物燃料占比不超过7%的政策导向,未来欧盟生柴进口可能维持低位,马来占比相对较大。若目前的政策持续,马来出口欧洲生柴预计约0.02*12=0.2 MT/年(如上图)。用于生产这部分生物柴油的棕榈油占棕榈油产量仅1%。

(3)马来棕榈油出口(用作生物柴油原料)

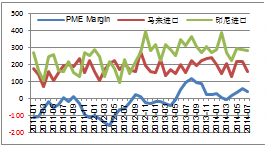

马来出口至欧盟的棕榈油,主要用作生物柴油生产。马来及印尼出口至欧盟的棕榈油总量与欧盟PME生产利润与正相关。但马来出口相对恒定,与欧盟PME生产利润相关系数只有0.29,马来出口至欧盟的棕榈油每年小幅增加。

按13年马来出口欧盟2.3mt欧棕榈估算,这部分棕榈油约占马来产量的12%。

(4)综上,马来目前国内生物柴油所需棕榈油占马来棕榈油产量比1%,有望提高至5%,因柴油用量增速缓慢,主要与强制添加比例及执行力度有关;马来目前出口生物柴油所需棕榈油占马来棕榈油产量比1%,欧盟政策不变估计这部分比例不会改变;马来目前出口棕榈油(用作生产生柴,以欧盟为主)占马来棕榈油产量比约12%,与棕榈油、菜油、柴油价差相关,但变化不会太大。

1.2、印尼

(1)印尼生物柴油国内需求

燃料能源消耗:

|

Billion L |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

汽油 |

31 |

33 |

35 |

37 |

39 |

42 |

|

柴油 |

28 |

29 |

31 |

32 |

34 |

36 |

|

喷气燃料 |

6.8 |

6.7 |

7.2 |

7.8 |

8.5 |

9.1 |

最新政策:13年补贴生物柴油混合率提高至10%,电力部门提高至25%。目前交通运输行业生物柴油占柴油消耗的比例从06年的0.06%提高至13年的5.57%,但工业和电力部门生物柴油消费还非常低。

按添加比例计算,14年印尼国内生物柴油消费情况如下表。近日印尼调高有补贴的汽油及柴油价格,将汽油价格从6500提高至8500卢比,柴油价格从5500提高至7500卢比。上周Gapki预计今年印尼国内以棕榈油为主的生物柴油消费量达180万千升,不太可能实现其消费330万千升的目标,因国际原油价格持续低迷。

|

柴油BL |

30 |

|

|

添加比例 |

6%(13年实际) |

10% |

|

生物柴油 BL |

1.8 |

3.0 |

|

棕榈油MT |

31 |

|

|

占比 |

6% |

10% |

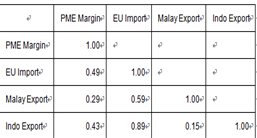

市场一般关注BMD毛棕榈油-IPE柴油价差,作为产地棕榈油制生物柴油利润的直观指标。毛棕油加工生物柴油直接成本(包括原料、能耗、人工,不包括设备折旧)在80-100美元/吨。经验上以100美元作为商业盈亏平衡线。柴油-棕榈油价差从3月低点20-30美元持续扩大,9月7日价差超过210美元。此后价差回落,截至上周五,价差回落至4.87美元。上周四价差一度为-14.45美元。从去年的情况来看,价差持续性地处于高位(去年200美元以上维持2个月以上)将有效刺激生柴消费。目前的价差还不足以刺激消费。

(2)印尼生物柴油出口

08-12年欧盟是印尼生物柴油重要的出口地,然而由于非关税贸易壁垒,13年同比下降60%。环境问题及北美供应充足,阻碍了印尼生物柴油出口至美国。印度、中国、菲律宾、泰国和日本市场不大,不可控因素多。因此,预计未来印尼生物柴油出口约10亿升(近似约1 MT/年)。用于生产这部分生物柴油的棕榈油占棕榈油产量约3%。

(3)印尼棕榈油出口(用作生物柴油原料)

由前文马来用作生物柴油原料的棕榈油分析可知:马来、印尼出口至欧盟的棕榈油总量与欧盟PME生产利润与正相关;印尼出口与PME生产利润正相关。

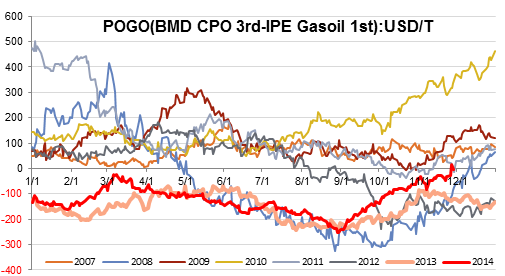

欧洲棕榈油制生物柴油4月开始出现利润,且5月以来持续上升,但7月随欧洲菜油价格暴跌而下降。8月以来利润一度上升至83,之后有所回落,在20上下震荡。10月中旬至今,利润为负,上周五为-26.5,周比上升2.7。

按13年印尼出口欧盟4mt欧棕榈估算,这部分棕榈油约占印尼产量的13%。

(4)综上,印尼目前国内生物柴油所需棕榈油占印尼棕榈油产量比6%,有望提高至10%,主要与柴油用量增速、强制添加比例及执行力度有关;印尼目前出口生物柴油所需棕榈油占印尼棕榈油产量比约3%,欧盟反倾销政策预计不会改变;印尼目前出口棕榈油(用作生产生柴,以欧盟为主)占印尼棕榈油产量比约13%,与棕榈油、菜油、柴油价差相关性较大,但考虑到欧盟的政策,增速明显几乎不可能。

1.3、欧盟概述

尽管美国始终如一的对生物柴油加大扶持力度,然而美国生物柴油的原料并不包括棕榈油,其12年表示,马来及印尼的棕榈油生产业不符合美国可再生燃料标准。

欧盟是世界上最大的生物柴油生产商,生物柴油也是欧盟重要的生物能源,占交通运输生物能源市场的80%。作为主体需方的欧盟对于市场的影响越来越大,正在成为决定市场走势的关键。欧盟在09年3月对美国生物柴油征收反倾销和反补贴税,大幅削减了来自美国的进口,阿根廷和印尼进口开始增加。13年5月对阿根廷和印尼的生物柴油加大制裁,两国占到欧盟生物柴油进口的90%,此后两国出口剧降。13年11月,欧盟议会对“将以粮食作物为原料的生物燃料在交通运输燃料总量中的比例控制在6%”的议案进行了投票,会议还通过了到20年第二代非粮生物燃料的使用比例要占欧盟交通运输燃料总量2.5%的决议。14年10月,欧盟对7%的农作物生物燃料添加比例上限达成一致。目前欧盟生物质燃料产量增长迅速,几乎与生物柴油产量相当。因此,欧盟以农作物为原料的生物柴油未来几乎不可能大幅增长。

欧盟生物柴油的原料中,菜油仍是主导,13年以菜油为原料的生物柴油占比58%,12年为66%,棕榈油和二次用油增加。棕榈油是第二重要的原料,占比约20%,Neste Oil广泛使用,此外棕榈油相对于其他原料价格更低时用量增加,棕榈油的缺点主要是在北欧的冬季供应不稳定。以大豆为原料的生物柴油不符合碘值标准,然而豆油和菜籽油、棕榈油混合为原料满足。德国、比利时、法国、荷兰和卢森堡是欧盟生物柴油主要生产国。

生物柴油消费一定程度上受强制搀兑及税收激励刺激。13年,法国、德国、意大利、西班牙、波兰和英国是欧盟最大的生物柴油消费国。西班牙将强制添加比例由7%调至4.1%,德国将从基于能源的授权转换为温室气体减少最低标准授权,将进一步减少生物柴油消费。

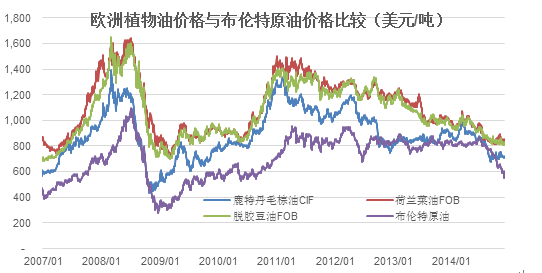

一般认为北海布伦特原油价格是鹿特丹棕榈油到岸价的底部,去年曾两次触及这一区间后反弹。欧洲现货棕榈油与欧洲布伦特原油与价差为158美元,8月至9月此价价一直为负值,10月以来开始反弹。能源价格近期趋势下行,对植物油价格支撑作用削弱。